固定資産税の減免 認定支援機関とは?

投稿日: , 更新日: , コロナ関連

皆様こんにちは。

新型コロナの影響を受け、2~10月の任意の3か月合計の売上が一定割合以上減少した事業者を対象に2021年1月1日時点にかかる固定資産税等が一部もしくは全部免除されることになりました。準備にあたっては「認定支援機関」による確認がポイントになります。今回は「認定支援機関」とは何か?そして準備方法について解説させていただきます。ちなみに準備には相応に時間を要します。このブログをお読みの上、なるべく早く準備にとりかかりましょう!

減免の対象者と免除される税額

固定資産税等について

今回の減免対象となる「固定資産税等」は地方税であり、固定資産税と都市計画税が含まれます。通常、固定資産税は毎年1月1日時点における固定資産の評価額に対して1.4%が、都市計画税は0.3%がそれぞれ課税され、固定資産の所在する市町村(東京都の場合は都)に納税します。

固定資産税というと土地建物を多く所有する事業者、たとえば不動産業などをイメージされる方も多いと思いますが、設備を所有していれば課税対象になります。したがって飲食業や製造業といった幅広い業種の方が今回の減免対象に含まれます。

今回の減免対象

今回の固定資産税等の減免対象者は資本金1億円以下の中小企業等や個人になります。ただしこの条件に当てはまっている場合でも、大企業の子会社等であれば対象外となります。

減免対象となるのは2021年1月1日時点の設備や建物の所有者に対して課税される、2021年度分の固定資産税と都市計画税の一部もしくは全部となります。設備や建物は対象となりますが、土地は対象となりませんのでご留意ください。

| 減免対象者 | 資本金1億円以下の中小企業等や個人 (大企業の子会社等は対象外) |

| 減免対象となる 固定資産税等 |

設備や建物等にかかる 2021年度分の固定資産税や都市計画税の一部または全部 (土地は対象外) |

減免される税額

減免される税額は、今年2020年2月~10月のいずれかの連続する3か月における収入が、前年同期比でどの程度減少したかによって変わってきます。前年同期比における減少率が30%以上50%未満の場合には半額が、50%以上の場合には全額が免除されます。

ここでのポイントは連続する3か月における収入は「合計」で判断されるということです。例えば2020年7,8,9月の3か月間のうち、8,9月はそれぞれ20%の減少にとどまっていたとしても、7月の減少率が80%に達していたために、7~9月の3か月間でみれば前年同期比で50%以上の減少になったという場合には、当然に全額免除の要件にあてはまるということです。

また比較対象となる「収入」の範囲には売上や副収入が含まれます。給付金や補助金は含まれませんのでご安心ください。

| 2020年2~10月のいずれかの連続する3か月の 「収入」(給付金・補助金は含まない)の合計 |

減免される税額 |

| 前年同期比30%以上減少 | 半額 |

| 前年同期比50%以上減少 | 全額 |

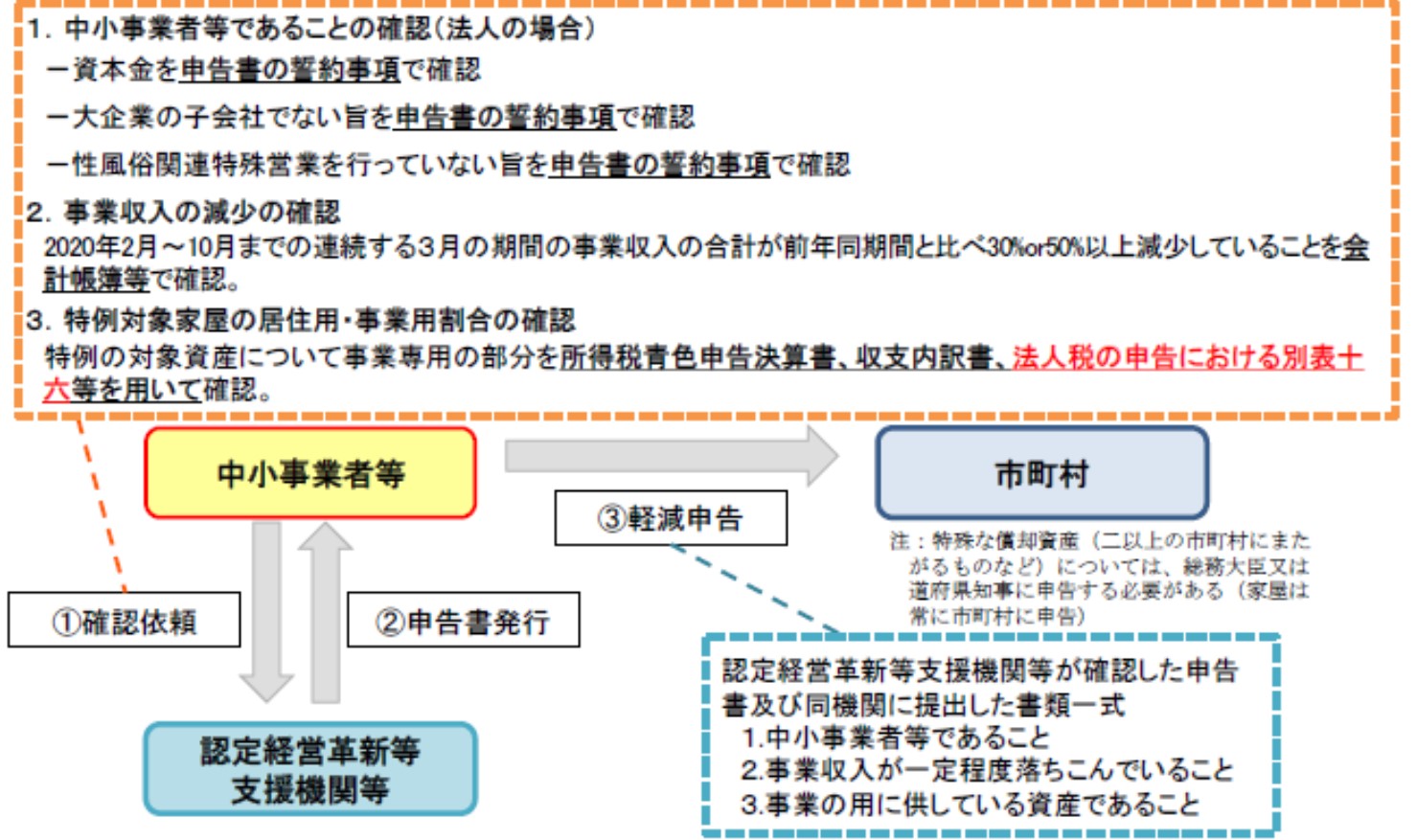

認定支援機関による確認が必須

手続の流れ

以下が今回のの固定資産税等の減免の手続の流れになります。

| ①「認定経営革新等支援機関等」に確認依頼を行う ② 申告書を発行してもらう ③ 固定資産の所在する市町村(東京都の場合は都)に軽減申告を行う |

ご参考URL

2021年度の固定資産税・都市計画税の軽減措置(中小企業庁)

https://www.chusho.meti.go.jp/zaimu/zeisei/2020/201130zeisei_scheme.pdf

認定経営革新等支援機関とは

ここで「認定経営革新等支援機関(認定支援機関)」について説明しましょう。認定支援機関とは、中小企業・小規模事業者が安心して経営相談等が受けられるために、専門知識や実務経験が一定レベル以上の者に対し、国が認定する公的な支援機関です。具体的には、認定を受けた税理士、公認会計士または監査法人、中小企業診断士、金融機関(銀行・信用金庫等)などがあてはまります。

まずは顧問税理士に相談を

顧問の税理士がいらっしゃる場合にはまず顧問税理士に相談してみましょう。税理士の多くは認定支援機関として認定を受けていますので、その方が認定支援機関であればその方に確認依頼を行うのが手っ取り早いです。

ただし顧問税理士の方が認定支援機関でなかったとしても方法はあります。今回の減免手続の確認者の要件は認定経営革新等支援機関「等」とされています。この「等」に含まれる者のうち、「帳簿の記載事項を確認する能力があって、確認書の発行を希望する者」であれば確認者となることは可能です。したがって顧問税理士の方が認定を受けていなかったとしても、確認依頼が可能かどうか問合せを行ってみることをお勧めします。もし不可ということであれば、下記に認定支援機関の一覧のリンクを貼っておきますのでご参照ください。

ご参考URL

認定経営革新等支援機関の一覧

https://www.chusho.meti.go.jp/keiei/kakushin/nintei/kikan.htm

早めの行動を

上述の通り、今回の減免に際してはまず認定支援機関等で申告書を発行してもらう必要がありますが、認定支援機関等の都合によりどれくらい時間がかかるかわからないのが実情です。また申告書を発行してもらった後に固定資産税の納付市町村や都に当該申告書を持参して申請するという流れになるのですが、複数の自治体にまたがって固定資産を保有されている場合、申請にはかなり手間を要します。これを申請期間である2021年1月1日~31日の間に行う必要があります。

したがって、なるべく早めの行動が望まれます。

まとめ

今回の固定資産税等の減免申請にあたっては、まずは認定支援機関選びと申告書の入手がポイントとなります。また申請までの時間も限られていますのでなるべく早めの行動を心がけましょう。

また私どものYouTubeチャンネルでも詳しく解説しておりますのでぜひご視聴ください。

※今回のブログの内容は2020年12月時点の法令・情報等に基づいています。

【ブログの内容に関するお問合せについて】

最近私どものブログに大変多くの反響をいただいております。弊所ではブログに関するお問合せについてもメールやお電話での無料相談を承っておりますが、現在こちらについては顧問契約前提のお客様に限定させていただいております。なにとぞご了承のほどお願い申し上げます。

▼▼▼お読みくださりありがとうございました。よろしければクリックをお願いいたします。

![]()

![]()

【Twitterやっています!➡@kodacpa】

TOPに戻る